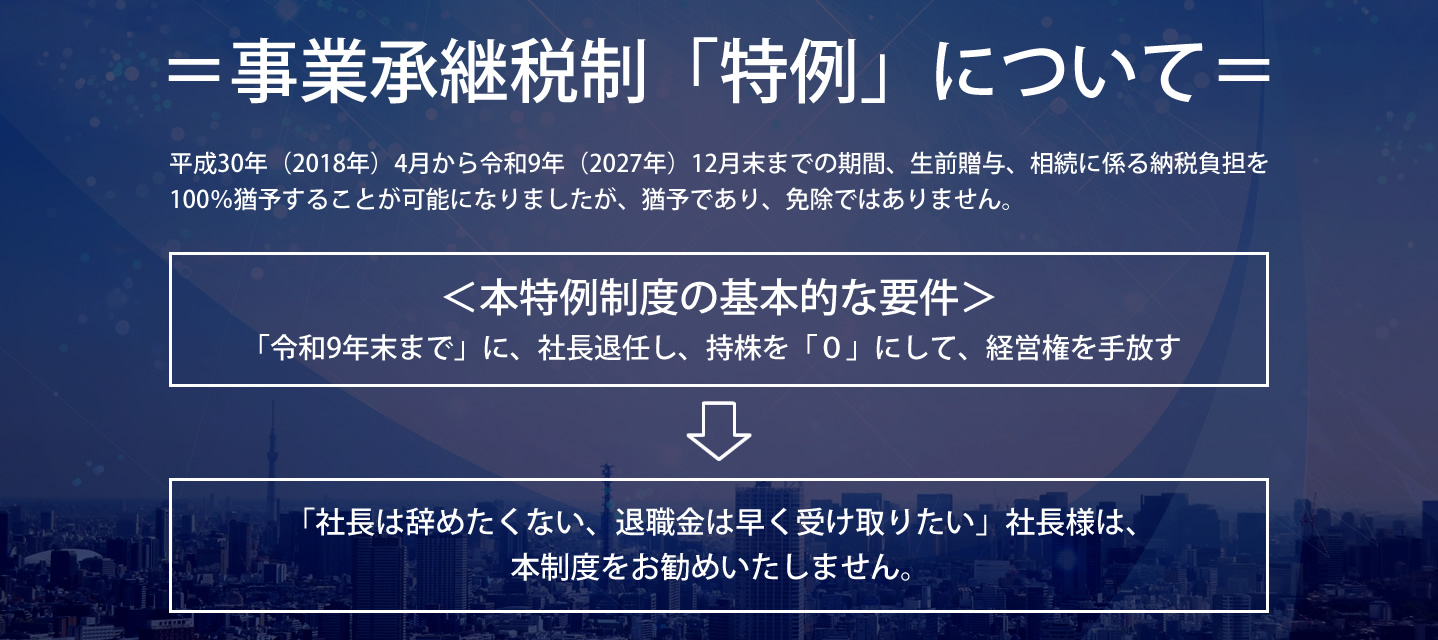

事業承継税制の「特例」

平成30年(2018年)4月から令和9年(2027年)12月末までの期間、生前贈与、相続に係る納税負担を 100%猶予することが可能になりましたが、猶予であり、免除ではありません。

<本特例制度の基本的な要件>

「令和9年末まで」に、社長退任し、持株を「0」にして、経営権を手放す。

「社長は辞めたくない、退職金は早く受け取りたい」社長様は、 本制度をお勧めいたしません。

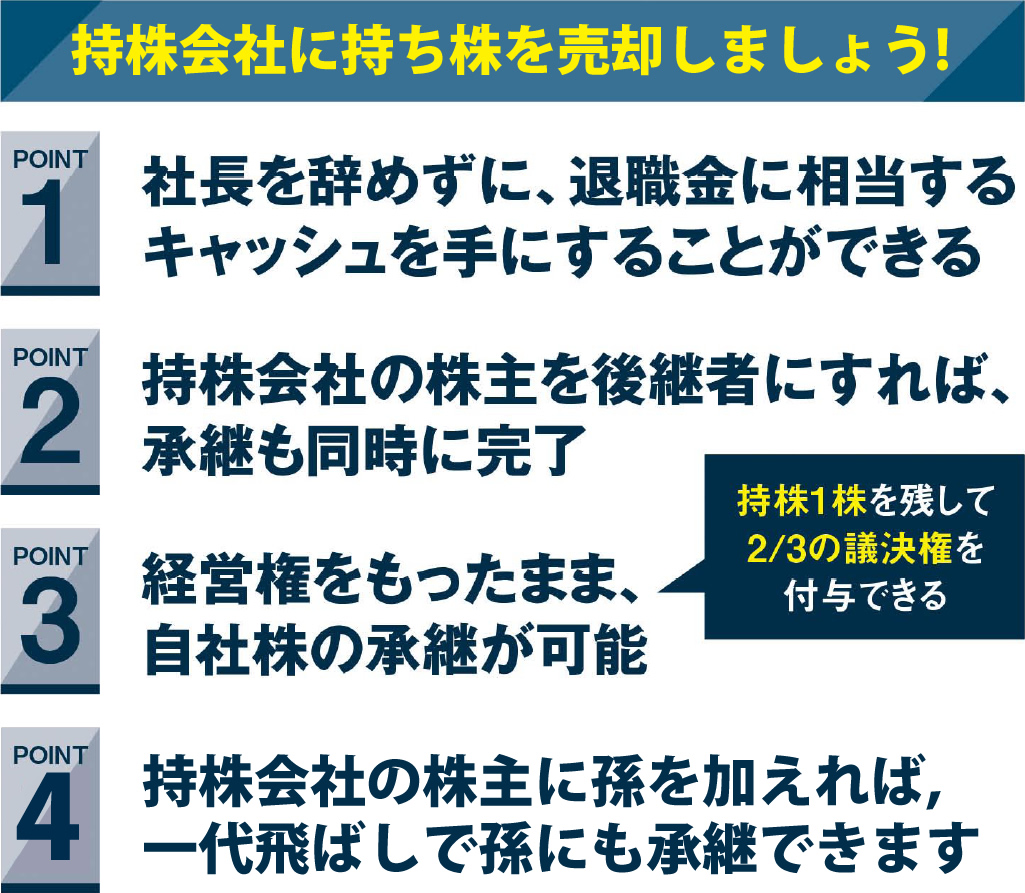

退職することなく、いつでも、退職金に代わるキャッシュを手に入れ、同時に、経営権を保持したまま、持株を後継者に移すことができます。

さらに、一代飛ばしで孫にも承継することができます。

事業承継対策の基本的な考え方

- 経営権(議決権の過半数以上)を確保し、後継者に承継

- 分散した自社株を買取り等により整理

- 承継コストとしての相続税、贈与税の軽減を図る

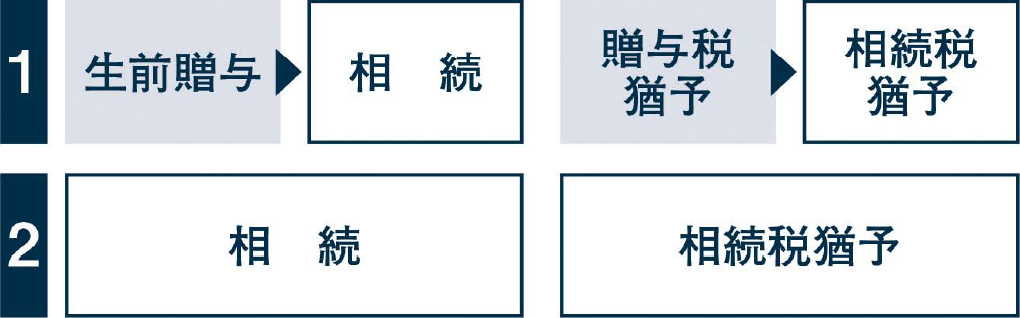

事業承継税制特例適用のパターン

▶猶予される相続税額算定の流れ

- 特例対象の自社株を含めて相続財産を確定し、相続税の全体金額を算出

- 相続税全体金額を遺産分割比率に応じて、各相続人の税額算出

- 後継者は、自社株のみを承継したと仮定し、後継者以外の相続人の財産は そのままにして相続財産全体と相続税の全体金額を算出し、後継者の相続税を算出したものが猶予税額

- 後継者は2の相続税から3の猶予税額を差し引いた税額を負担

相続財産、相続税のケース別比較

1.「特例」を適用 退職金を受け取らないケース

相続財産額は減少せず、相続税全体金額も減少しない。自社株に対する相続税は猶予される。

社長を辞任し持株は後継者に一括贈与

・生前贈与→相続の場合、社長を退任し、持株は後継者に一括贈与。社長の経営権は喪失する。

2.「特例」を適用 退職金を受け取らとるケース

相続財産額は、退職金相当増加し、相続税全体金額も増加。自社株に対する相続税は猶予される。

・社長を辞任し、役員報酬を50%以下に減額

生前退職金をとる場合、社長を辞任し、役員報酬を50%以下に減額。

・退職金は、最大55%x1/2=27.5%の累進課税

生前退職金の税金は、分離課税となり累進課税は最大55%x1/2。

3.「特例」を適用せず、持株1株残して持株会社に売却、売却代金を退職金に代りとするケース

自社株が売却代金に置き換わるため、相続財産額は増加しない。相続税も増加しないが、猶予もない。

・社長を辞任する必要なし

後継者が株主である持株会社への売却により間接的に自社株の承継完了する。残りの1株に対し、2/3以上の議決権付与することで、社長の経営権を維持できる。

・売却益は20%の一定税率

株式売却の税金は、分離課税となり売却益に対し20%の一定税率